Adó 1 százalék – Rendelkezés az szja 1 százalékáról 2022

Minden adófizetőnek lehetősége van arra, hogy évente az adójából 1+1 százalékot az általa meghatározott egy-egy kedvezményezett javára juttasson. A rendelkezés nem kötelező, de aki élni kíván ezzel a lehetőséggel, annak rendelkezőnyilatkozatot, nyilatkozatokat kell adnia. Ez az információs füzet arról szól, hogy milyen szabályok szerint rendelkezhetnek az adózók személyi jövedelemadójuk 1+1 százalékáról.

Tartalomjegyzék:

- Ki rendelkezhet 2023-ban adó 1 százalékáról?…………………………………………………………………………………..

- Mekkora összegről lehet rendelkezni?…………………………………………………………………..

- Mely szervezeteket lehet kedvezményezettként megjelölni?…………………………………….

- A rendelkezés módja és határideje………………………………………………………………………..

- Mikor érvénytelen a felajánlás?……………………………………………………………………………

- Az 1 százalék összegének változása…………………………………………………………………...

1. Ki rendelkezhet 2023-ban?

Bárki, aki személyijövedelemadó-bevallást ad, rendelkezhet adója meghatározott részéről. A magánszemélyeken túl az egyéni vállalkozók és az őstermelők is rendelkezhetnek, ha ezekből a tevékenységekből vagy más jogcímen az összevont adóalapba tartozó jövedelmet szereznek.

A rendelkezést nem érinti, ha a magánszemély bevallásban fizetendő adója az egyes adókedvezmények miatt nulla forint. A technikai számos kedvezményezettek közül a bevett egyházaknak, bejegyzett egyházaknak és a kiemelt költségvetési előirányzatnak még ebben az esetben is érdemes rendelkezni, mivel az 1 százalékon túli kiegészítő támogatás a rendelkező magánszemélyek száma, és nem a felajánlott összeg nagysága alapján történik. Így a nulla forintos rendelkezés is növeli a technikai számos kedvezményezettek állami támogatásának összegét.

A NAV az utalást csak akkor teljesíti, ha a kedvezményezettnek felajánlott, utalandó összeg legalább az 1000 forintot eléri.

2. Mekkora adó 1 százalék összegről lehet rendelkezni?

Az 1 százalék alapja az összevont adóalap adójának

- kedvezményekkel/kedvezménnyel, továbbá

- az önkéntes kölcsönös pénztári nyilatkozat, a nyugdíj-előtakarékossági és a nyugdíjbiztosítási nyilatkozat szerinti átutalásokkal

csökkentett része akkor, ha ezt az összeget a magánszemély határidőre megfizette.

Az összevont adóalapba tartozik az adóévben adóköteles

- valamennyi önálló, nem önálló tevékenységből származó, valamint

- egyéb bevételből megállapított jövedelem, továbbá

- átalányadózásnál az egyéni vállalkozói, a mezőgazdasági őstermelői tevékenységből származó bevételből az átalányban megállapított jövedelem.

Nem tartoznak az összevont adóalapba a külön adózó jövedelmek, például

- az ingatlanértékesítésből,

- az árfolyamnyereségből származó jövedelem,

- a kamatjövedelem,

- az egyéni vállalkozó vállalkozói személyi jövedelemadója, a vállalkozói kivét kivételével.

E jövedelmek meghatározott részéről nem lehet rendelkezni.

Az 1 százalék alapja csak a ténylegesen, határidőben megfizetett adó. Mivel az összevont adóalapba tartozó jövedelmekből a kifizetők, munkáltatók jellemzően levonják az adóelőleget, a magánszemélyek többségének az év végén nincs adófizetési kötelezettsége. Ha az évközben a magánszemélytől levont adóelőleg eléri, vagy meghaladja a ténylegesen fizetendő adó összegét, az adót a magánszemély határidőre megfizette.

Ha a levont adóelőleg összege nem éri el a fizetendő adó összegét, az adó akkor tekinthető határidőben megfizetettnek, ha a pótlólagosan fizetendő adót

- a magánszemély,

- az áfafizetésére kötelezett magánszemély,

- az egyéni vállalkozó, valamint

- a mezőgazdasági őstermelő

2022. május 20-áig megfizeti.

Szintén megfizetett az adó akkor, ha a magánszemély legfeljebb 12 havi részletfizetést vagy fizetési halasztást kapott és az engedélyezőhatározatban foglaltaknak eleget tesz. Ideértendő az is, ha a vállalkozási tevékenységet nem folytató, áfafizetésére nem kötelezett magánszemély a személyijövedelemadó-bevallásában tett nyilatkozata alapján legfeljebb 12 hónapon keresztül az 500 000 forintot meg nem haladó, személyijövedelemadó- és szociálishozzájárulásiadó- fizetési kötelezettségét havonként, egyenlő részletekben fizeti meg.6

Az adózó nem csak befizetéssel, átutalással, hanem a NAV-nál más adónemen nyilvántartott túlfizetésének átvezetésével is megfizetheti személyijövedelemadó-tartozását.

3. Mely szervezeteket lehet kedvezményezettként megjelölni?

Kedvezményezettet két csoportból lehet választani, de mindegyikből csak egyet-egyet, azaz sem az egyik, sem a másik 1 százalék nem osztható meg, és nem is vonható össze. Ha valamelyik csoportból az adózó nem választ kedvezményezettet, akkor csak egy rendelkezőnyilatkozatot kell benyújtania, mert az egyik 1 százalék nem irányítható át a másik csoportban lévő kedvezményezettnek. Az azonos körből választott két kedvezményezett javára tett rendelkezőnyilatkozat érvénytelen.

A kedvezményezettek egyik csoportja a civil kedvezményezetteké. Idetartoznak azok a közhasznú tevékenységet7 ténylegesen folytató egyesületek, alapítványok, és közalapítványok, amelyeket a rendelkezőnyilatkozat évének első napja előtt legalább két évvel, tehát 2019. december 31-ig a bíróság nyilvántartásba vett.

Ugyancsak ebben a körben lehet rendelkezőnyilatkozatot adni a törvényben felsorolt következő kedvezményezetteknek:

- a Magyar Tudományos Akadémia;

- az országos közgyűjtemények;

- a Magyar Állami Operaház;

- a Magyar Országos Levéltár;

- az Országos Széchényi Könyvtár;

- a Neumann János Multimédia Központ és Digitális Könyvtár;

- az országos szakmúzeumok;

- az a könyvtári, levéltári, múzeumi, egyéb kulturális, illetve alkotó- és előadó-művészeti tevékenységet folytató szervezet, amely valamely önkormányzattól, vagy a központi költségvetéstől egyedi támogatásban részesült;

- a felsőoktatási intézmények;

- a Nemzeti Együttműködési Alap.

A rendelkezéshez a szervezetek adószámára van szükség. A NAV minden év január 1-jén a honlapján közzéteszi az adott rendelkezőévben felajánlásra jogosult kedvezményezettek adószámát, nevét, székhelyét. A közzétett listát a NAV folyamatosan frissíti. A 2022. rendelkezőévre előzetesen regisztrált civil szervezetek listája a NAV honlapján az Adó/Szja 1+1 % menüponton belül érhető el.

A kedvezményezettek másik csoportja a technikai számos kedvezményezetteké. Ebbe a csoportba tartoznak az Ehtv. szerinti vallási közösségek, feltéve, hogy a NAV-tól technikai számot kaptak. Vallási közösségnek a bevett egyház, a vallási egyesület, a nyilvántartásba vett egyház és a bejegyzett egyház is. E körben lehet rendelkezni az Országgyűlés által meghatározott, kiemelt előirányzat javára. Ez 2022-ben a Nemzeti Tehetség Program (1823).

A rendelkezőnyilatkozaton a vallási közösség vagy költségvetési előirányzat technikai számát kell feltüntetni. A 2022-ben megjelölhető technikai számok listája a NAV honlapján az Adó/Szja 1+1 % menüponton belül érhető el. A nyilatkozaton feltüntethető a technikai számos kedvezményezett elnevezése is.

A technikai számos vallási közösséget megjelölő, formailag érvényes rendelkezőnyilatkozatot újabb technikai számos kedvezményezett megjelöléséig, vagy a nyilatkozat visszavonásáig a következő években is figyelembe veszi a NAV.

Így a magánszemélynek nem kell minden évben új nyilatkozatot benyújtani. A rendelkezőévben benyújtott, vagy figyelembe vett, vallási közösségre szóló nyilatkozat helyett 2022. május 20- áig egy alkalommal lehet másik technikai számos kedvezményezettet megjelölni, vagy a nyilatkozatot visszavonni.

Ez a szabály vonatkozik a kiemelt költségvetési előirányzatra is – legelőször a 2021. évi rendelkező nyilatkozatok esetében –, azaz az erre vonatkozó rendelkező nyilatkozatot a NAV a következő év(ek)ben is figyelembe veheti, ha a magánszemély a nyilatkozatot nem vonja vissza, vagy újabb kedvezményezettet nem jelöl meg.

E szabály kizárólag a vallási közösségekre és a kiemelt költségvetési előirányzatra alkalmazható, így a civil kedvezményezettnek felajánló nyilatkozat csak egy alkalommal, a benyújtás évében vehető figyelembe, azt évente ismételni kell.

4. A rendelkezés módja és határideje

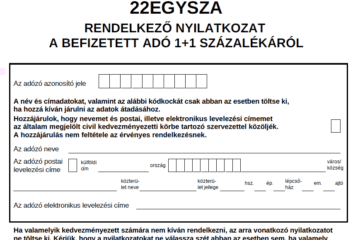

A rendelkezőnyilatkozat a bevallási nyomtatvány része. Az a magánszemély, aki adóbevallást ad, a nyomtatvány megfelelő lapjának (a 21SZJA jelű bevallás EGYSZA lapja,) kitöltésével rendelkezhet.

Adóbevallás a NAV által összeállított adóbevallási tervezet elfogadásával, javításával, kiegészítésével elkészített bevallás is. Természetesen, aki a Központi Ügyfél-regisztrációs Nyilvántartáshoz kapcsolódó tárhellyel rendelkezik, az az szja 1+1 százalékáról a legegyszerűbben online tud rendelkezni. A NAV honlapján található nyomtatványkitöltő program használatakor szintén lehetséges rendelkezni, azaz a program felhasználásával kitölteni a 21SZJA jelű bevallás EGYSZA lapján található rendelkezőnyilatkozatot.

Ha valaki az így előállított bevallását kinyomtatva kívánja eljuttatni a NAV-hoz, akkor azt a bevallást tartalmazó borítékban kell elhelyezni. Ha valaki a nyomtatvány részeként rendelkezik, és bevallását papíron adja be, saját azonosító adatairól a kedvezményezettekre vonatkozó adatokat nem szabad leválasztani. Ha nemcsak a saját nyilatkozatát adja postára, a nyilatkozó személy meghatalmazását is borítékban kell elhelyezni. A meghatalmazás formai követelményeiről a NAV honlapján tájékozódhat.

Az EGYSZA lapon mindkét kedvezményezetti körnek lehet rendelkezni. Ha valaki csak egy kedvezményezettet kíván megjelölni, az a másik rubrikát ne töltse ki, vagy azt ki is húzhatja. A nyomtatványon lehetőség van a 2021-ben tett – a NAV által figyelembe vett – bevett egyházra vonatkozó nyilatkozat módosítására, illetve visszavonására is.

A rendelkező magánszemély a rendelkezőnyilatkozaton jelezheti azt a döntését is, hogy nevét és postai, illetve elektronikus levelezési címét az általa kedvezményezettként feltüntetett civil szervezettel közöljék. Aki adatai közlésére felhatalmazást ad, annak számolnia kell azzal, hogy őt a kedvezményezettként megjelölt szervezet megkeresi, tájékoztatást nyújt és adatait a rendelkezéstől számított öt évig kezeli. Az adatok feltüntetése az EGYSZA lapon önkéntes, mindenki szabadon eldöntheti szeretné-e, hogy azok eljussanak a választott civil szervezethez.

A NAV 2022-ben is bevallási tervezet elkészítésével segíti a magánszemély adózókat. Ha valaki bevallási tervezetét papíron kapta meg a NAV-tól, nincs ügyfélkapu-regisztrációja és az elkészített tervezettel nem ért egyet, akkor a 21SZJA bevallást kell benyújtani. Ilyenkor is lehet rendelkezni az szja 1+1 százalékáról. Ha rendelkezik elektronikus elérhetőséggel, akkor a felületen az szja 1+1 százalékáról is rendelkezhet.

Ha valaki a bevallást maga készíti el és elektronikusan küldi be, a bevallás részét képező rendelkezőnyilatkozatot is eljuttathatja a NAV-hoz elektronikusan, az Ügyfélkapun keresztül. 2022. május 20-áig lehetőség van arra is, hogy az elektronikus rendelkezőnyilatkozatot a bevallástól elkülönülten küldjék meg. Ilyenkor nem a bevallás részét képező EGYSZA lapon, hanem a külön programban található „21EGYSZA” nyilatkozat kitöltésével és elektronikus továbbításával lehet rendelkezni. Ha az elektronikus bevallást meghatalmazott, például könyvelő készíti. A NAV-hoz azt is be kell jelenteni, hogy a rendelkezőnyilatkozat elektronikus továbbítására a meghatalmazott jogosult.

2018-tól megszűnt a munkáltatói adómegállapítás, de a munkáltató továbbra is gyűjtheti a munkavállalói 1+1 százalékos nyilatkozatot.

Ha a magánszemély munkáltatója útján rendelkezik adója 1+1 százalékáról, akkor azt legkésőbb 2022. május 10-éig, lezárt borítékban leadva teheti meg. A május 10-e után átadott borítékokat a munkáltató nem köteles átvenni.

A magánszemély a borítékot annak ragasztott felületére átnyúlóan, saját kezűleg írja alá, mivel ez biztosítja azt, hogy a munkáltató a boríték tartalmát ne ismerhesse meg. A munkáltatók a náluk leadott, lezárt borítékokat kísérőjegyzékbe veszik. Ez tartalmazza a rendelkezőnyilatkozatot tevő személy nevét, adóazonosító jelét és az átadó aláírását. A munkáltató a lezárt borítékokat sértetlenül, legkésőbb 2022. május 20-áig adja át a NAV- nak.

A rendelkezőnyilatkozat a bevallástól függetlenül is eljuttatható a NAV-hoz. Ha valaki az itt leírtak szerint nem rendelkezett, a rendelkezőnyilatkozatokat lezárt borítékban, postán vagy személyesen is eljuttathatja a NAV-hoz. Erre 2022. május 20-áig van lehetőség, függetlenül attól, hogy az adóbevallását egy korábbi időpontban már benyújtotta.

A határidő jogvesztő, így a késedelmes benyújtáskor a nyilatkozat érvénytelen lesz.

A NAV az eljuttatás módszerétől függetlenül, külön kezeli a rendelkező magánszemély és a kedvezményezett adatait, még akkor is, ha a magánszemély a bevallás részeként rendelkezik. A rendelkezőnyilatkozat adótitok20, különleges védelmet élvez, abba illetéktelen személy nem tekinthet be. Egyedüli kivételt az a már említett eset jelent, ha a magánszemély rendelkezőnyilatkozatán kifejezetten abból a célból adja meg név- és címadatait, hogy azokat a nyilatkozaton megjelölt kedvezményezettel közöljék. Így a rendelkezés miatt a magánszemélyt hátrány nem érheti, semmilyen utólagos zaklatással nem kell számolnia.

A kedvezményezett civil szervezet az adatok megadásakor is csak kapcsolatfelvételre és tájékoztatásra használhatja a magánszemély elérhetőségét. Ha valaki nem kíván élni az adatközlés lehetőségével, akkor nem kell jelölni a hozzájáruló-nyilatkozatot és a címadatok mezőt is üresen kell hagyni.

5. Mikor érvénytelen a felajánlás?

Ha a rendelkezőnek van KÜNY-tárhelye, amikor a kedvezményezettnek az összeget átutalják, akkor erről a NAV elektronikus levélben értesít.

A NAV – az előző bekezdésben leírtakon kívül – csak akkor veszi fel a kapcsolatot a rendelkezővel, ha a nyilatkozat bármely okból érvénytelen. Ha valaki rendelkezőnyilatkozatot adott, és a NAV-tól nem kapott határozatot arról, hogy nyilatkozata érvénytelen lenne, és a kedvezményezett szerepel a www.nav.gov.hu honlapon közzétett tájékoztatóban, akkor a rendelkezőnyilatkozatát a NAV teljesítette.

A rendelkezőnyilatkozat mind a magánszemély, mind a kedvezményezett oldaláról érvénytelenné válhat.

A magánszemély oldaláról érvénytelen a rendelkezés, ha

- a nyilatkozat a civil kedvezményezett adószámát nem tartalmazza, illetve az nem pontos, nem olvasható, vagy;

- a nyilatkozat a kedvezményezett technikai számát nem tartalmazza, illetve az nem pontos, nem olvasható és a technikai szám nélkül a nyilatkozaton feltüntetett elnevezés alapján a technikai számos kedvezményezett nem azonosítható, vagy;

- két beküldött rendelkezőnyilatkozatnál, ha mindkét nyilatkozat ugyanazon kedvezményezetti körbe tartozó szervezetet jelöl, például: két alapítványt, vagy;

- sem a rendelkezőnyilatkozaton, sem a rendelkezőnyilatkozatot tartalmazó borítékon nem szerepel a magánszemély adóazonosító jele, illetve az nincs lezárva, vagy;

- a rendelkező magánszemély a munkáltatónak átadott, lezárt borítékot annak ragasztási felületére átnyúlóan nem írta alá, vagy;

- a magánszemély az adóját határidőig nem fizette meg, illetőleg

- az esedékesség előtt benyújtott kérelem alapján legfeljebb 12 havi részletfizetést vagy halasztást engedélyezett a NAV, és az engedélyezőhatározat feltételeit a magánszemély nem teljesítette.

Ha a magánszemély a rendelkezőnyilatkozat leadása után úgy dönt, hogy egy másik kedvezményezett javára kívánja inkább felajánlani adója egy százalékát, és újabb rendelkezőnyilatkozatot nyújt be, akkor mindkét rendelkezése érvénytelenné válik. A hatályos jogszabályok alapján a NAV-nak nincs lehetősége a többes rendelkezések elfogadására.

Ha a többszörös rendelkezés úgy történik, hogy azonos kedvezményezettet választ, és nyilatkozatát a bevallással együtt vagy munkáltatója útján és attól függetlenül is benyújtja a NAV-hoz, akkor a duplikáció folytán a NAV-hoz bevallással együtt vagy munkáltatója útján beérkezett nyilatkozata válik érvényessé.

A kedvezményezett oldaláról érvénytelen a rendelkezés, ha

- a magánszemély olyan szervezetet, személyt jelölt meg kedvezményezettként, amely nem szerepel a regisztrált kedvezményezettek között

- a magánszemély által választott szervezet nem tett eleget a törvényben meghatározott elszámolási kötelezettségének és nem nyilatkozott arról, hogy a korábbi években a felajánlott összeget hogyan használta fel. Emiatt ugyanis a NAV-nak ki kell zárnia a felajánlások részesedéséből a mulasztó szervezetet a mulasztást megállapító határozat jogerőre emelkedését követő rendelkezőévben. Vagyis a kizárás évében a szervezet nem kaphatja meg a felajánlott 1 százalékos összeget.

Ezekben az esetekben a magánszemély november 30. után értesítést kap.

A NAV a nyilatkozattétel évét követő minden év január 31-éig elektronikusan, vagy postán értesíti a magánszemélyt, ha a korábban megjelölt vallási közösség már nem felel meg a jogszabályi feltételeknek. Így a felajánló időben újabb nyilatkozatot tud tenni.21 A rendelkezőnyilatkozat érvénytelenségét megállapító határozattal szemben a magánszemély illetékköteles fellebbezéssel élhet.

6. Az adó 1 százalék összegének változása

Bizonyos feltételekkel az adó 1 százalék összege a bevallás benyújtása, illetve akár az 1 százalék kiutalása után is változhat. Ha a magánszemély összevont adóalapjának adója nő, – akár a NAV ellenőrzése alapján, akár a magánszemély önellenőrzése következtében – akkor természetszerűleg az 1 százalék összege is arányosan emelkedik. Ezt a pótlólagos összeget a NAV akkor utalja át a kedvezményezettnek, ha a magánszemély eredetileg is érvényesen rendelkezett, és az 1 százalék alapjának növekedése legkésőbb a rendelkezés évét követő év július 31-ig megtörténik. További feltétele a pótlólagos utalásnak az, hogy a magánszemély ezt az adótöbbletet fizesse meg, illetve az, hogy az 1 százalék összege legalább 5000 forinttal növekedjen.

Ugyanakkor, ha az adó 1 százalék alapja csökken, például a magánszemély önellenőrzéssel csökkenti az adókötelezettségét, a rendelkezéssel érintett összeg szintén csökkenhet. Ha az 1 százalék alapja csökken, akkor a magánszemély olyan adó meghatározott részét ajánlotta fel, amelyet nem fizetett meg. Ezért, ha az adó 1 százalék összege a módosítás miatt legalább 5000 forinttal (azaz az összevont adóalap utáni adó legalább 500 ezer forinttal) csökken, akkor a ténylegesen a kedvezményezettnek kiutalt összeg és a módosított adatok szerint megállapított adó 1 százalékos összeg különbözetét a magánszemélynek kell a NAV határozata alapján megfizetnie.

FORRÁS: Nemzeti Adó-és Vámhivatal

25. információs füzet – Rendelkezés az szja 1 százalékáról